作者:楼巴蒂

转载来源:鲸声whistle(ID:xiguancha01)

近日,爱奇艺宣布推出全新的会员服务,以单月60元、连续包月40元、包年418元、连续包年398元的价格推出了“星钻VIP会员”,相对于此前爱奇艺普通黄金会员,仅以单月价格来看,价格幅度到1.4倍。

此前爱奇艺CEO龚宇就曾透露爱奇艺会员将实行涨价,在广告收入缺乏稳定性的情况下,会员收入确实是传统PGC长视频平台的主要来源,而这个举措的落实,也被视为国内视频网站平台会员涨价的“第一枪”。

视频平台的竞争,不仅仅是同类内容竞争,更是从多种内容中抢夺用户时间的竞争。2020年Q1,视频平台之间已经出现了不同的趋势。传统PGC长视频平台中,优爱腾三家巨头虽然会员基数与MAU体量不断增加,但是现阶段依旧尚未找到盈利方法,芒果TV实现盈利,但是由于平台内容属性与起步时间,会员人数与巨头还有差距。

(附注:优爱腾芒MAU数据来自QuestMobile数据,抖音、快手来自网络公开信息)

反观短视频战场,抖音、快手用户数日渐庞大,占领国内市场的同时,也在进行海外布局,但是尚未进入资本场,内容运营成本等数据被掩盖在流量之下。

而这次爱奇艺涨价,似乎预示着国内长短视频平台的新一轮逐鹿开始了。

优爱腾背后,传统主流巨头的焦虑

相比优酷隐匿在阿里大文娱的板块下,腾讯视频在整个腾讯的数字内容业务里报喜不报忧,爱奇艺是传统PGC长视频平台里最直观的平台,每年它的会员数、月活数据乃至内容成本、亏损情况都在提醒行业,长视频平台们没有真正找到出路。

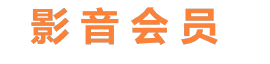

在影视流量市场上,PGC长视频平台已经占据着核心位置。根据艺恩发布的《2020年Q1在线视频内容市场研究报告》,2020年Q1 2020年1-3月视频平台共计上线国产影视内容415部,这其中剧集市场上头部作品被腾讯视频、爱奇艺包揽。

播映指数TOP10的上新剧中,腾讯视频独播的《安家》《三生三世枕上书》领跑市场,爱奇艺独播的《爱情公寓5》虽然毁誉参半但是保持了相当的话题度,腾讯视频、爱奇艺、芒果TV多平台播出《完美关系》虽然口碑出现断崖式下跌,但是热度表现不错,而芒果TV独播的甜宠剧《下一站幸福》是Q1期间的最大黑马之一。

相对而言,优酷贡献出了独播IP剧《乡村爱情12》《热血同行》、悬疑剧《重生》(《白夜追凶》的兄弟篇)、甜宠剧《冰糖炖雪梨》等作品,但在Q1引起的关注并不如预期。

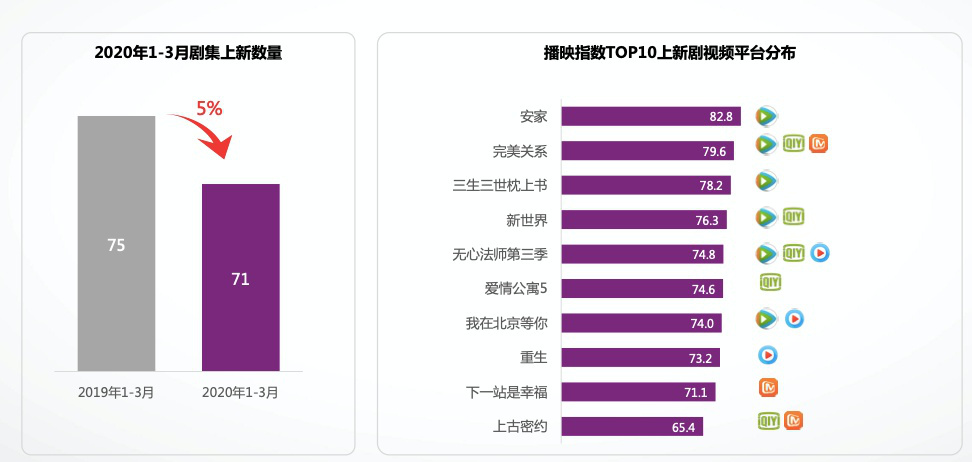

而综艺市场上,Q1整体综艺达到75部,其中《歌手·当打之年》《王牌对王牌5》《欢乐喜剧人6》等“综N代”综艺收割市场,视频平台中腾讯视频以20部季播综艺领跑,但是口碑与热度的赢家是芒果TV,自制综艺《朋友请听好》《婚前21天》都取得不错反馈。

值得注意的或许是平台的增长情况,腾讯视频在影视内容上完成了领跑,Q1季度会员人数同比增长2300万人,但是2020年Q1腾讯财报显示,Q1媒体广告收入达到31亿,同比下降10%,环比下降21%,这主要是受疫情影响,体育赛事停播、广告方预算削减等原因。

而爱奇艺数据更加直观,Q1会员规模单季度净增长1200万人,会员季度收入达到46亿,较上年同期增长35%,但是Q1在线广告营收为15亿,同比下滑27%,而其亏损达到29亿。

这种情况并不乐观,虽然会员付费收入迅速增加,但是这种增加一部分是因为暂时性的疫情流量冲击,在Q2、Q3或将出现下滑,而作为营收另一支柱的广告业务却未必能在疫情结束后力挽狂澜,据了解,爱奇艺近三年的广告收入分别为81.59亿、93.28亿、82.71亿,并不是一个顺利的增长态势。

(图片来自网络)

而优酷虽然没有公布具体的会员收入与内容成本,但是Q1阿里大文娱整体亏损扩大,此前阿里2019年财报透露阿里大文娱第四季度调整后的EBITA亏损同比收窄,是由于优酷继续在自制内容上的投入、以及很好地控制了成本和提高投资回报率的原因,这样一定程度说明了优酷内容成本还在把控调整阶段。

于是不难看出巨头平台们焦虑的原因之一,虽然成本投入作品产出换来了市场地位与品牌效应,但是基本上巨头们还是处在一个“赔本赚吆喝”的高耗能状态,会员收入与广告收入没能完全覆盖成本。

同时,PGC长视频市场上已经出现了另一个路径,芒果TV以小体量与女性差异化内容逐渐收割市场,虽然会员体量上与第一梯队还有相当的差距,也面临会员增长天花板的问题,但是背靠湖南广电第一个实现的盈利。这显然也不是一个典型化视频平台盈利的模式,但是确实为资本市场给出了另一个答案。

于是,爱奇艺的会员涨价是一个情理之中的选择,开源节流,控制成本之外也需要提高收益。虽然这次涨价引起了用户市场的讨论,到底平台内容值不值得如此价格,但公众或许也意识到了,真正关键的是,爱奇艺的涨价之后腾讯视频、优酷等平台将作出什么举措。

b站、抖音、快手,

“非典型选手”的突袭

更值得注意的是,随着国内文娱市场内容日益多元化,传统主流视频网站面临的不仅仅是同类平台竞争,还有外围赛道上的“非典型选手”。

首先是2018年完成上市的B站,从一个ACGN小众PUGC社区到国内年轻群体最活跃的内容社区,B站的崛起对于优爱腾等传统长视频平台而言,或许是出乎意料的。2020年Q1,B站月均付费用户到1340万,同比增加134%,总营收为23.16亿,同比增长69%。除了游戏,增值服务收入(直播、大会员等业务)达到7.9亿,同比增长172%。

这意味着,B站在用户体量不断扩大的同时,营收结构也在日益多元化。它既能依靠传统主流平台不具备的游戏业务优势获得营收,大会员、直播、广告等板块成熟后,也能回归主流平台的传统模式。

对于优爱腾等PGC长视频平台而言,B站另一个特别之处在于,依托于B站的PUGC社区生态,它是一个长短视频相结合的内容平台。B站番剧区常年备战的新番资源、影视区逐渐增加的海外电影剧集等扩充着它的PGC长视频,而各圈层UP主们上传的时长不同的UGC内容,则让它融洽的站在长短视频之间。

或许B站的短视频并未如抖音、快手等平台以信息流刷屏的方式出现,但是不能否认它是国内少数长短视频同时孵化并越发融洽的社区。随着B站日益综合化与主流化,美股市场对B站表示了相当的认可,今年以来B站股价涨幅近80%,5月27日B站的市值首次超过了爱奇艺。

另一方面,外围还伫立着抖音、快手两大短视频平台。虽然业界有声音表示,长短视频是一个相互补充的关系,但是在用户时间上,短视频与直播、游戏等内容一样是长视频的争夺者。

2020年Q1短视频行业用户时长占比大幅增长至21.1%,今年3月,短视频行业人均单日APP使用时长为1.5小时,较去年同期相比增加1小时。以抖音、快手的月活用户数据就能知道短视频平台惊人的扩张速度。

实际上,短视频平台并未形成内容付费的趋势,如果只是用户争夺,获取还未让传统长视频平台感到焦虑,但是有了用户流量就有了变现基础,短视频平台虽然没有走会员模式,但是流量上搭建的广告、电商变现却十分惊人。

据晚点LatePost报导,2019年10月底抖音已经实现广告收入日赚2亿,而字节跳动的营收体系中,广告收入要占到整个营收的90%左右。快手的广告变现或许没有抖音来得凶猛,但有媒体报道,2019年快手完成广告收入约130亿。

同时随着电商直播星兴起,短视频平台依托流量迅速进入电商直播体系,抖音、快手上不管是头部主播带货,还是罗永浩、董明珠等网红人物、明星企业家的直播带货,都第一时间抢夺了用户与广告方的注意力。

这种情况下,PGCC长视频的广告优势就只能落脚在个性化定制和曝光长尾效应上。而不管如何,短视频平台都将分割长视频平台一部分用户市场与广告收入,更不提字节跳动与欢喜传媒购买《囧妈》放映权,快手上线院线电影等冲击长视频领域的举措。

随着爱奇艺提价,这场攻防战或将从长视频平台开始,波及至整个视频内容市场,最终胜出的会是谁?这才是2020年内容市场最大的悬念。

END

【合作 | 投稿 | 应聘 | 加群 | 转载】

欢迎添加微信18668098026

往期热文

斗鱼交出上市后最好财报,而直播平台却进入“围猎时代”

600位总裁开始直播“带货”,直播真的能成“救命稻草”吗?

疫情四个月后,这些Livehouse决定“逃离北京” | 调查

原文链接:https://www.1905.com/news/20200603/1459299.shtml